今年全球股票首次公开募股(IPO)承销排行榜出炉,从承销金额来看,中资银行大放异彩,表现优于华尔街同行。全球IPO交易严重滑坡之际,中国上市活动却创下纪录。

彭博社报道,彭博股票IPO承销排行榜显示,中信证券今年一举夺魁,取代高盛集团登上榜首,中金公司位居第二,这是自1999年以来中国大陆银行首次冲上榜单前二。全球前十大IPO承销行中,中资银行拿下六席,市场份额占到将近28%。花旗今年排名第三。

以往被跨国银行主导的IPO市场,尤其是在香港等地,被中资券商奋勇挺进。大陆有关部门近几年来鼓励中资公司在国内上市,国内银行在IPO市场上有着本土优势。

与此同时,中美紧张局势加剧导致中国公司在纽约IPO大幅减少,转而在国内或香港上市,华尔街痛失重要生意。

报道引述北京益安信资产管理有限公司基金经理王豫刚说,一些公司选择明年在香港上市的趋势可能会继续下去,这些市场份额可能会被中资银行填补,而非在海外上市方面有优势的外资银行。

在通货膨胀和加息的背景下,虽然全球上市融资金额遭遇2008年以来同比最大跌幅,中国IPO市场却创下纪录,今年迄今筹集了938亿美元。彭博汇编数据显示,在全球将近2080亿美元IPO筹资总额中,中国占到45%。通常是全球最大IPO市场的美国,仅贡献了240亿美元。

据报道,虽然中国国内IPO市场料将保持强劲,但美国上市交易一旦复苏,中资银行股最终可能会失去头把交椅。

王豫刚说,明年中资银行不一定会占据榜单前列。他认为,一方面外资银行的投资银行部门多数设在香港,边境限制措施下很难在大陆开展实地工作,随着管控措施调整,很可能会夺回部分业务。

天桥起重

天桥起重 HUAWEI

HUAWEI Dahua Technology

Dahua Technology 3M制造业

3M制造业 陕煤化工集团

陕煤化工集团 Gemtique

Gemtique 中国石油

中国石油 延长石油

延长石油 LASTON

LASTON IAA Show

IAA Show PALEXPO

PALEXPO German Machine Tool Builders Association

German Machine Tool Builders Association 中油工程

中油工程 维远光伏产业

维远光伏产业 IFEMA

IFEMA Iteca Exhibitions

Iteca Exhibitions 吉祥星科技

吉祥星科技 陕西有色金属

陕西有色金属 天元化工

天元化工 首匠装饰工程

首匠装饰工程 中杭贸易

中杭贸易 长城润滑油

长城润滑油 PV EXPO

PV EXPO QIIE青岛进博会

QIIE青岛进博会 Expocentre

Expocentre HealthCare

HealthCare KUNVII

KUNVII Hannover Messe

Hannover Messe 大唐旗舰店

大唐旗舰店 Time Out Group

Time Out Group TOSHIBA

TOSHIBA National Media

National Media Dowpol Chemical

Dowpol Chemical MFV Expositions

MFV Expositions Ptak Warsaw Expo

Ptak Warsaw Expo 深圳会展中心

深圳会展中心 车载V型花水晶旗摆件

车载V型花水晶旗摆件 西丽综合交通枢纽“顶级设计”方案夺冠

西丽综合交通枢纽“顶级设计”方案夺冠 2019新冠病毒抗体检测试剂

2019新冠病毒抗体检测试剂 深圳最新国际形象片《深圳更深处》全球首发!

深圳最新国际形象片《深圳更深处》全球首发! 上海进博会:潮货云集 包罗万象

上海进博会:潮货云集 包罗万象 崔培鲁画家在北京工作室

崔培鲁画家在北京工作室 全球首個鑽石珠寶藝術博物館開幕

全球首個鑽石珠寶藝術博物館開幕 四川隆昌传承千年土陶艺

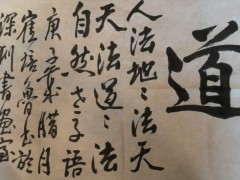

四川隆昌传承千年土陶艺 参观华夏汉字文化灵魂所在地-字在展览馆

参观华夏汉字文化灵魂所在地-字在展览馆 北京2022年冬残奥会闭幕式在国家体育馆举行

北京2022年冬残奥会闭幕式在国家体育馆举行 2021中国临沂劳保用品交易会

2021中国临沂劳保用品交易会 越南胡志明国际塑料橡胶工业展览会

越南胡志明国际塑料橡胶工业展览会 兰卡威国际海事与航空展 反恐操演飞行秀精采绝伦

兰卡威国际海事与航空展 反恐操演飞行秀精采绝伦 空旷的纽约公园大道

空旷的纽约公园大道 2019年意大利罗马国际电子烟展览会

2019年意大利罗马国际电子烟展览会 崔氏绘图-树

崔氏绘图-树 2024年捷克电子电气、自动化、通信、照明及安保展

2024年捷克电子电气、自动化、通信、照明及安保展 空中幽灵(布上油画)

空中幽灵(布上油画) 2024年秋季广州美博会-2024年9月份广州美博会

2024年秋季广州美博会-2024年9月份广州美博会 大唐一体机电脑

大唐一体机电脑 2024 广州国际汽车电子技术展览会

2024 广州国际汽车电子技术展览会 开关-TS6-0000R

开关-TS6-0000R 2026杭州国际人工智能产业博览会(杭州智博会)

2026杭州国际人工智能产业博览会(杭州智博会) 2021年第七届中国(广州)国际冷链设备暨生鲜配送展览会

2021年第七届中国(广州)国际冷链设备暨生鲜配送展览会 意大利里米尼城市介绍

意大利里米尼城市介绍 纽伦堡 - 玩具都城

纽伦堡 - 玩具都城 慕尼黑 - 伊萨尔河畔的酒都

慕尼黑 - 伊萨尔河畔的酒都 法兰克福 - 欧洲金融中心

法兰克福 - 欧洲金融中心 迪拜 - Dubal

迪拜 - Dubal 俄罗斯 - 战斗民族和套娃的国家

俄罗斯 - 战斗民族和套娃的国家 葡萄牙 - 软木塞之乡

葡萄牙 - 软木塞之乡 西班牙 - 斗牛士的故乡

西班牙 - 斗牛士的故乡